- Страхові внески у індивідуальних підприємців

- Помічник сплати фіксованих страхових внесків

- Облік страхових внесків у ІП без найманих працівників

- приклад 1

- Витрати, що зменшують податки при суміщенні режимів

- приклад 2

- Облік витрат у ІП з найманими працівниками при суміщенні режимів

- приклад

Раніше ми писали * про реалізованої в програмі методикою роздільного обліку доходів і витрат при суміщенні режимів ССО з об'єктом «Доходи, зменшені на величину витрат» і ЕНВД. Про те, як в «1С: Бухгалтерія 8» редакції 3.0 враховуються витрати, що зменшують податки при застосуванні УСН з об'єктом «Доходи» і ЕНВД, а також про спеціальні обробках, які допомагають підприємцям розрахувати страхові внески «за себе» і податки при ССО і ЕНВД, читайте в цій статті експертів 1С.

При застосуванні спрощеної системи оподаткування з об'єктом «Доходи» ( «ССО доходи») обчислену суму податку (авансового платежу) можна зменшити на суму витрат, передбачених пунктом 3.1 статті 346.21 НК РФ. До цих витрат відносяться виплачені в поточному податковому (звітному) періоді страхові внески, допомоги по тимчасовій непрацездатності за рахунок коштів роботодавця, платежі (внески) за договорами добровільного особистого страхування.

Платники ЕНВД також можуть зменшувати суму єдиного податку на зазначені витрати відповідно до пункту 2 статті 346.32 НК РФ.

При цьому сума податку (як ССО, так і ЕНВД) не може бути зменшена на суму цих витрат більш ніж на 50 відсотків.

Для фіксованих страхових внесків, що сплачуються індивідуальними підприємцями (ІП), які не використовують працю найманих працівників, обмеження в 50 відсотків немає. Таким чином, для ІП порядок обліку страхових внесків та посібників залежить не тільки від застосовуваних режимів оподаткування, а й від наявності фактичних виплат і винагород на користь фізичних осіб.

Страхові внески у індивідуальних підприємців

Якщо індивідуальні підприємці залучають найманих працівників, то вони є страхувальниками за двома підставами: по відношенню до самих себе (у фіксованому розмірі) і відносно найманих осіб.

Відносно найманих працівників ВП у обов'язковому порядку сплачують внески в ПФР, в ФФОМС, в ФСС (на обов'язкове страхування на випадок тимчасової непрацездатності та у зв'язку з материнством, а також внески «на травматизм»). Тарифи страхових внесків на користь фізичних осіб, встановлені статтею 12 Федерального закону від 24.07.2009 № 212-ФЗ (далі - Закон № 212-ФЗ).

За себе ІП зобов'язані платити внески тільки в ПФР і ФФОМС (ч. 1 ст. 5, ч. 1 ст. 14 Закону № 212-ФЗ). Внески до ФСС на страхування на випадок тимчасової непрацездатності та у зв'язку з материнством вони можуть сплачувати в добровільному порядку (ст. 4.5 Федерального закону від 29.12.2006 № 255-ФЗ). При цьому потрібно враховувати, що добровільні страхові внески до ФСС не зменшують податки - ні ССО, ні ЕНВД.

Фіксований розмір внесків до ФФОМС розраховується за формулою:

МРОТ x 5,1% x 12.

Примітка:

* Нагадуємо, що з 1 липня 2016 МРОТ становить 7 500 руб. (Федеральний закон від 02.06.2016 № 164-ФЗ). У рішеннях «1С: Підприємство 8» нового значення МРОТ підтримується з виходом чергових оновлень. Про терміни см. В «Моніторингу змін законодавства» .

Фіксований розмір внесків до ПФР залежить від величини доходу, отриманого підприємцем за рік, і визначається наступним чином:

- МРОТ x 26% x 12 - якщо річний дохід не перевищує 300 000 руб .;

- МРОТ x 26% x 12 + 1% x величина доходу, що перевищує 300 000 руб., - якщо дохід за рік складає більше 300 000 руб. При цьому фіксований розмір внесків до Пенсійного Фонду РФ не може перевищувати граничну величину, розраховану за формулою: 8 x МРОТ x 26% x 12.

Дохід необхідно визначати за правилами, передбаченими НК РФ в залежності від системи оподаткування, яку застосовує ІП:

- ССО - відповідно до статті 346.15 НК РФ;

- ЕНВД - відповідно до статті 346.29 НК РФ;

- для патентної системи оподаткування (ПСН) - відповідно до статей 346.47 і 346.51 НК РФ;

- при поєднанні різних систем оподаткування доходи, визначені за правилами НК РФ, підсумовуються.

В «1С: Бухгалтерія 8» редакції 3.0 постійна і змінна частина фіксованих страхових внесків до ПФР враховуються окремо. Для зручності будемо використовувати такі терміни, прийняті в програмі:

- внесок в ПФР фіксований - для внесків, обчислених з суми доходу, що не перевищує 300 000 руб .;

- внесок в ПФР з доходів - для внесків, обчислених з суми доходу, що перевищує 300 000 руб.

Відповідно до частини 2 статті 16 Закону № 212-ФЗ фіксовані страхові внески (внески за себе) за календарний рік необхідно сплатити в такі строки:

- внесок в ПФР фіксований і внесок в ФФОМС - не пізніше 31 грудня відповідного року;

- внесок в ПФР з доходів - не пізніше 1 квітня наступного року.

Помічник сплати фіксованих страхових внесків

Для розрахунку сум страхових внесків і формування платіжних документів на сплату страхових внесків індивідуальних підприємців в програмі призначений спеціалізований помічник Сплата фіксованих страхових внесків (далі - Помічник).

Доступ до Помічнику здійснюється будь-яким з наступних способів:

- Початкова сторінка -> Все завдання -> Внески за себе (за відповідний період);

- розділ Головне -> Список завдань -> Внески за себе (за відповідний період);

- розділ Операції -> Сплата фіксованих страхових внесків (за замовчуванням встановлюється поточний період).

Фіксовані страхові внески можна сплачувати як одним платежем, так і розділити на кілька частин, які сплачуються щоквартально або щомісяця. Сплата страхових внесків декількома платежами протягом року дозволяє знизити податкове навантаження ВП.

При сплаті страхових внесків протягом року їх розрахунок в програмі виконується наростаючим підсумком з урахуванням раніше сплачених сум. Для внеску в ПФР фіксованого і для внеску в ПФР з доходів розрахунок виконується окремо, тому внесок в ПФР з доходів можна сплачувати протягом поточного року з моменту, коли сума доходу перевищить 300 000 руб.

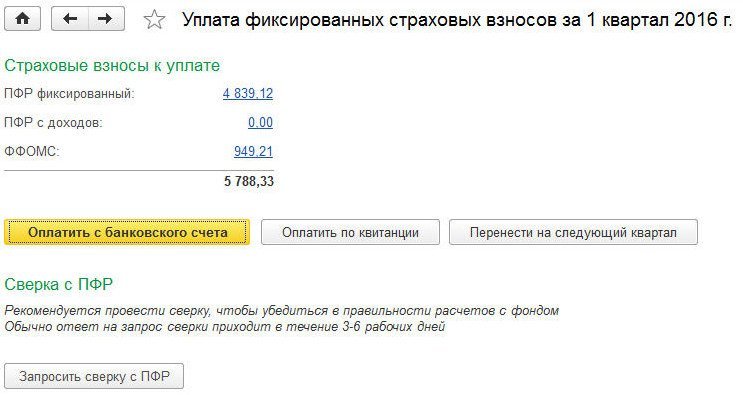

Індивідуальні підприємці можуть сплачувати податки і внески, в тому числі і фіксовані страхові внески, як з розрахункового рахунку, так і готівкою грошовими коштами через касу банку. Спосіб оплати вибирається в формі Помічника (рис. 1).

Мал. 1. Помічник «Сплата фіксованих страхових внесків»

При виборі сплати з банківського рахунку Помічник сформує документи виду Платіжне доручення, а при виборі сплати готівкою - документи виду Видача готівки (РКО) з можливістю роздрукувати квитанцію на оплату.

Для розрахунку внесків до ПФР дохід визначається наступним чином. Як сума:

- доходу за даними податкового обліку - при застосуванні основної або спрощеної системи оподаткування;

- поставлений дохід по діяльності, оподатковуваної ЕНВД, - за даними довідника Види діяльності ЕНВД (значення фізичного показника, коригуючого коефіцієнта і ставки податку);

- потенційно можливого доходу за отриманими патентами виходячи з терміну дії патентів і сум потенційно можливого річного доходу.

В «1С: Бухгалтерія 8» редакції 3.0 підлягають сплаті (сплачені) протягом року страхові внески в бухгалтерському та податковому обліку відображаються регламентної операцією Нарахування страхових внесків ІП, що входить в обробку Закриття місяця. Операція виконується раз на рік або раз на квартал в залежності від застосовуваної системи оподаткування.

Зверніть увагу, для підвищення зручності роботи платників податків, які застосовують УСН, ЕНВД або суміщають зазначені режими, починаючи з версії 3.0.43 в «1С: Бухгалтерія 8» призначені спеціалізовані обробки: помічник Звітність за ССО і помічник Звітність по ЕНВД.

Помічник Звітність за ССО можна відкрити як зі списку завдань, так і з розділу Звіти -> ССО. На підставі даних інформаційної бази помічник дозволяє:

- розрахувати авансовий платіж або податок за рік за ССО;

- вивести пояснення до розрахунку податку;

- підготувати платіжне доручення на сплату авансового платежу або податку за рік;

- сформувати податкову декларацію ССО;

- сформувати книгу доходів і витрат.

Помічник Звітність по ЕНВД можна відкрити як зі списку завдань, так і з розділу Звіти -> ЕНВД. На підставі даних інформаційної бази помічник дозволяє:

- розрахувати ЕНВД;

- сформувати податкову декларацію;

- підготувати платіжне доручення або квитанцію на сплату податку.

Облік страхових внесків у ІП без найманих працівників

Витрати, що зменшують ЕНВД

Особливості зменшення ЕНВД на суму сплачених фіксованих страхових внесків розглянемо на наступному прикладі.

приклад 1

ІП Бєлкін А.А. надає автотранспортні послуги з перевезення пасажирів і є платником ЕНВД по даному виду діяльності. ІП Бєлкін А.А. не використовує працю найманих працівників.

Нагадуємо, що наявність найманих працівників у індивідуального підприємця в програмі визначається встановленим прапором Використовується працю найманих працівників у формі елемента довідника Організації з видом Індивідуальний підприємець. У картці ІП Бєлкін А.А. вказаний прапор повинен бути знятий.

У регістрі відомостей Облікова політика (розділ Головне) необхідно вказати застосовується ІП Белкиним А.А. систему оподаткування - ЕНВД. Для зберігання в обліковій системі інформації про види діяльності, які оподатковуються єдиним податком на поставлений дохід, починаючи з версії 3.0.43.162, призначений довідник Види діяльності. Доступ до довідника здійснюється з форми регістру Облікова політика за відповідним посиланням на закладці ЕНВД. Також відомості про види діяльності ЕНВД можна вказати в помічника Звітність по ЕНВД по кнопці Додати вид діяльності.

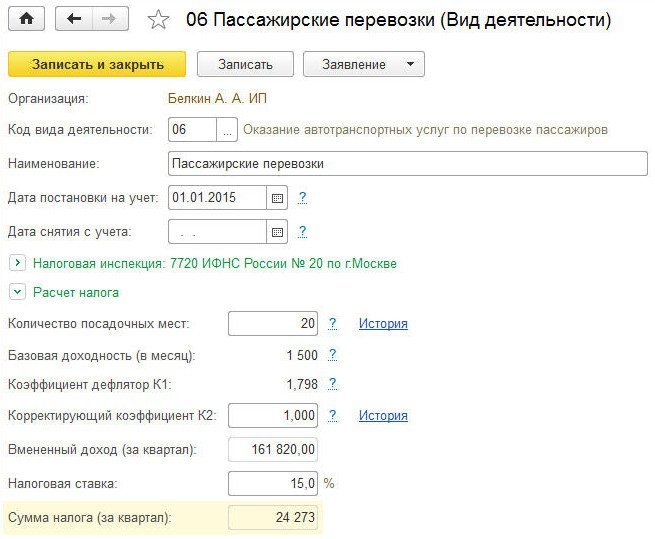

У формі елемента довідника Види діяльності вказується наступна інформація (рис. 2):

- найменування та код виду діяльності (вибирається з Класифікатора видів підприємницької діяльності);

- адреса місця здійснення діяльності;

- дата постановки та зняття з обліку;

- в звернутій групі Податкова інспекція зберігаються відомості про податковому органі, в якому організація зареєстрована як платник податків ЕНВД. Якщо у користувача укладено договір 1С: ІТС і підключена Інтернет-підтримка, то після введення адреси місця здійснення діяльності відомості про інспекцію (в т. Ч. Платіжні реквізити) заповнюються автоматично;

- в групі Розрахунок податку можна оцінити величину податку за квартал виходячи з поточного значення фізичного показника, а також переглянути історію зміни фізичних показників, коригуючого коефіцієнта і ставки податку.

Мал. 2. Форма діяльності ІП

З довідника можна сформувати заяву про взяття або зняття з обліку організації як платника податків ЕНВД.

Для розрахунку фіксованих страхових внесків за I квартал 2016 року скористаємося Помічником: розрахуємо суму внеску в ПФР (він буде складатися тільки з внеску в ПФР фіксованого, так як дохід поки не перевищує 300 000 руб.), Суму внеску в ФФОМС і сформуємо в березні 2016 року документи Видача готівки (РКО). Після проведення документів сформуються бухгалтерські проводки:

Дебет 69.06.5 Кредит 50.01 - на суму внеску в ПФР фіксованого (4 839,12 руб.); Дебет 69.06.3 Кредит 50.01 - на суму внеску в ФФОМС (949,21 руб.).Якщо сума поставлений дохід за II квартал 2016 роки не зменшиться, то прибутки перевищать 300 000 руб., Тому при розрахунку фіксованих страхових внесків за півріччя 2016 года Помічник розрахує також і внесок в ПФР з доходів.

При застосуванні ЕНВД відображення фіксованих страхових внесків в бухгалтерському обліку виконується тільки в кінці року регламентної операцією Нарахування страхових внесків ВП.

Після проведення документа сформуються бухгалтерські проводки:

Дебет 91.02 Кредит 69.06.5 - на суму внеску в ПФР фіксованого; Дебет 91.02 Кредит 69.06.5 - на суму внеску в ПФР з доходів; Дебет 91.02 Кредит 69.06.3 - на суму внеску в ФФОМС.Розрахунок витрат, що зменшують ЕНВД, виконується щоквартально однойменної регламентної операцією, яка входить в обробку Закриття місяця. При виконанні регламентної операції автоматично розраховуються витрати на сплату страхових внесків за найманих працівників, страхових внесків у фіксованому розмірі, а також лікарняних за рахунок роботодавця. При проведенні документа вводяться записи в регістр накопичення Витрати, що зменшують податок за окремими режимами оподаткування.

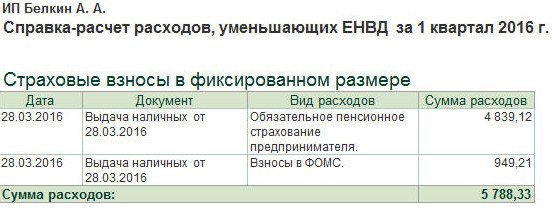

У прикладі 1 наймані працівники відсутні, тому сплачені фіксовані страхові внески зменшують податок без обмеження в 50 відсотків. На малюнку 3 представлена Довідка-розрахунок витрат, що зменшують ЕНВД за I квартал для ІП Бєлкіна А.А.

Мал. 3. Довідка-розрахунок витрат, що зменшують ЕНВД

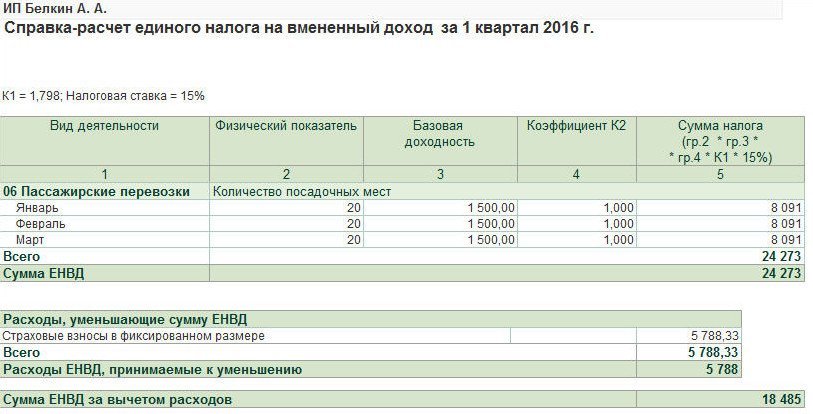

Щокварталу в останньому місяці податкового періоду при виконанні регламентної операції Розрахунок ЕНВД виконується розрахунок і нарахування єдиного податку на поставлений дохід на підставі даних, зазначених у довіднику Види діяльності. Після проведення документа формується бухгалтерська проводка:

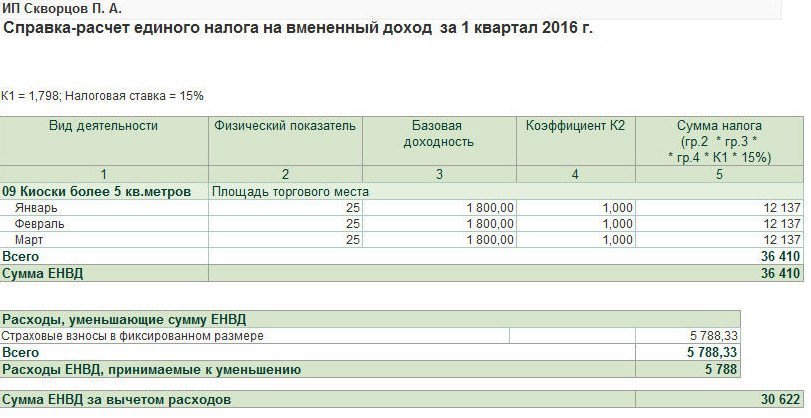

Дебет 99.01.2 Кредит 68.11 - на суму обчисленого податку.Довідка-розрахунок єдиного податку на поставлений дохід з урахуванням витрат, які зменшують суму податку, представлена на малюнку 4.

Мал. 4. Довідка-розрахунок ЕНВД

Витрати, що зменшують податки при суміщенні режимів

Тепер розглянемо особливості зменшення податків при суміщенні режимів «ССО-доходи» і ЕНВД.

приклад 2

ІП Скворцов П.А. надає послуги по ремонту комп'ютерної техніки, застосовує ССО з об'єктом оподаткування «доходи». Крім цього, IP Скворцов П.А. реалізує фізичним особам комплектуючі для комп'ютерів через роздрібний магазин і є платником ЕНВД. Поставлений дохід за квартал становить 242 730,00 руб. ІП Скворцов П.А. не використовує працю найманих працівників.

У регістрі відомостей Облікова політика (розділ Головне) необхідно вказати застосовується ІП Скворцовим П.А. основну систему оподаткування - Спрощена, а на закладці ССО вказати об'єкт оподаткування - доходи. На закладці Патенти і ЕНВД потрібно встановити прапори:

- Підприємець є платником єдиного податку на поставлений дохід (ЕНВД);

- Роздрібна торгівля переведена на патентну систему або сплату ЕНВД.

На цій же закладці слід перейти за посиланням Види діяльності та ввести в довідник дані про вид діяльності, оподатковуваної ЕНВД.

Нагадуємо, що виручка від реалізації товарів (робіт, послуг, майнових прав) визнається доходом від реалізації для цілей обчислення податку, що сплачується при УСН, а датою отримання доходів визнається день надходження грошових коштів, а також день оплати платнику податку іншим способом - касовий метод (п . 1 ст. 346.17 НК РФ).

У Примері 2 виручка від реалізації послуг в рамках ССО була відображена в програмі документами Р еалізація (акт, накладна) з видом операції Послуги (розділ Покупки), а надходження грошових коштів від покупців - документами Надходження готівки з видом операції Оплата від покупця.

Після проведення документів, які реєструють надходження грошових коштів, автоматично вводяться записи в регістр накопичення Книга обліку доходів і витрат (розділ I), який враховує доходи для цілей податку, що сплачується у зв'язку із застосуванням ССО.

За даними податкового обліку виручка ІП Скворцова П. А. від реалізації послуг за I квартал склала 30 000 руб.

Для розрахунку фіксованих страхових внесків також використовується Помічник.

Розрахунок витрат, що зменшують податки при суміщенні режимів, виконується щоквартально регламентної операцією Розрахунок витрат, які зменшують податок ССО і ЕНВД.

При проведенні документа вводяться записи в регістри накопичення:

- Книга обліку доходів і витрат (розділ IV);

- Витрати, що зменшують податок за окремими режимами оподаткування.

Записи, введені в зазначені регістри в березні 2016 року, свідчать про те, що сплачені страхові внески зменшують податок ССО, але не ЕНВД. Такий же результат показують сформовані за I квартал Довідка-розрахунок витрат, які зменшують податок ССО і Довідка-розрахунок витрат, що зменшують ЕНВД. В даний час так працює програма відповідно до прийнятими проектними рішенням: при поєднанні ССО і ЕНВД автоматично зменшується тільки податок при УСН.

Індивідуальний підприємець, який поєднує ССО і ЕНВД і не виробляє виплат і винагород фізичним особам, може вибрати, яким із цих спецрежимів він зменшить податок (авансовий платіж) на всю суму фіксованих страхових внесків без обмеження (див. Лист Мінфіну Росії від 17.11.2014 № 03-11-09 / 57912).

Якщо платник податків, поєднуючи режими ССО і ЕНВД, прийняв рішення зменшити ЕНВД, він повинен вручну скоригувати руху регламентної операції Розрахунок витрат, які зменшують податок ССО і ЕНВД.

Подивимося, наскільки економічно виправдано зменшувати ССО за умовами Прикладу 2.

Виконаємо щоквартальні регламентні операції Розрахунок податку ССО і Розрахунок ЕНВД і сформуємо відповідні довідки-розрахунки. Довідка-розрахунок авансового платежу з податку, що сплачується у зв'язку із застосуванням ССО за I квартал (рис. 5) показує, що сума сплачених страхових внесків перевищує обчислений податок, відповідно не всі витрати можуть бути прийняті до зменшення. Оскільки податковим періодом по ССО є рік, то існує ймовірність, що в подальшому все сплачені страхові внески зможуть «взяти участь» у зменшенні податку. У той же час, якщо виручка від діяльності на ССО невелика, то витрати враховані не будуть.

Мал. 5. Довідка-розрахунок податку ССО

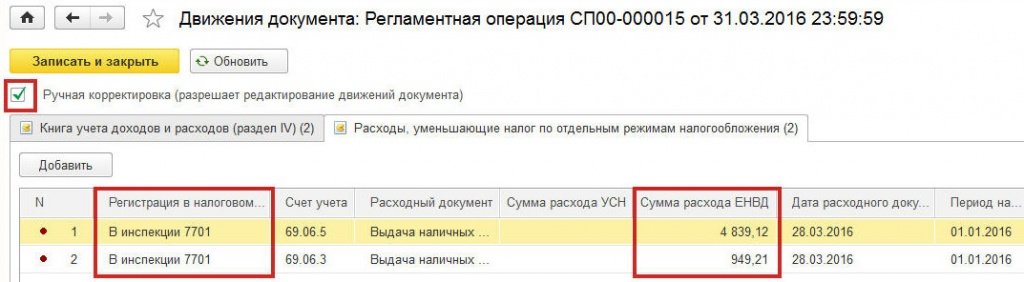

Для зазначеного в Прімері 2 поставлений дохід сума обчисленого ЕНВД становить 36 410 руб., Тому має сенс саме цей податок зменшувати на сплачені страхові внески. Для цього слід відкрити регламентну операцію Розрахунок витрат, які зменшують податок ССО і ЕНВД (команда Показати проводки) і встановити прапор Ручна коригування (дозволяє редагування рухів документа).

У записах регістра Книга обліку доходів і витрат (розділ IV) потрібно видалити автоматично сформовані програмою рядки, а в записах регістра Витрати, що зменшують податок за окремими режимами оподаткування потрібно внести наступні зміни (рис. 6):

- заповнити поле Реєстрація в податковому органі (ЕНВД);

- суми з колонки Сума витрат ССО перенести в колонку Сума витрат ЕНВД.

Мал. 6. Ручна коректування регістра для зменшення ЕНВД

Тепер заново виконаємо регламентні операції Розрахунок податку ССО і Розрахунок ЕНВД.

Після проведення документа Розрахунок податку ССО в інформаційній базі програми формується бухгалтерська проводка:

Дебет 99.01.1 Кредит 68.12 - на суму обчисленого податку без обліку витрат.А Довідка-розрахунок єдиного податку на поставлений дохід показує, що сплачені страхові внески зменшують податок в повному розмірі (рис. 7).

Мал. 7. Довідка-розрахунок ЕНВД

Якщо ж сума сплачених страхових внесків перевищує обчислений єдиний податок на поставлений дохід, то перенести невраховані витрати на наступний квартал вже не можна, так як з наступного кварталу починається новий податковий період для ЕНВД.

У тому числі і із зазначеної причини було вибрано рішення зменшувати на суму фіксованих внесків саме ССО, тому що для більшості платників податків це вигідніше в силу «наростаючого підсумку» при спрощеній системі.

Облік витрат у ІП з найманими працівниками при суміщенні режимів

Змінимо умови Прикладу 2 і подивимося, як враховуються витрати у підприємця, який використовує працю найманих працівників, при суміщенні режимів.

приклад

ІП Іванов І.І. надає послуги по ремонту комп'ютерної техніки, застосовує ССО з об'єктом оподаткування «доходи». Крім цього, IP Іванов І.І. реалізує фізичним особам комплектуючі для комп'ютерів через роздрібний магазин і є платником ЕНВД.

Поставлений дохід за квартал становить 242 730,00 руб. У штаті у Іванова І.І. є співробітники, які зайняті в діяльності по обом спецрежиму. У березні 2016 року працівнику, зайнятому в основному виді діяльності (ССО), було оплачено допомога по тимчасовій непрацездатності, в тому числі за рахунок коштів роботодавця.

Оскільки у ІП Іванова І.І. використовується праця найманих працівників, у формі елемента довідника Організації необхідно встановити відповідний прапор. В цьому випадку в програмі стає доступний розділ Зарплата і кадри, а також реквізити, необхідні для розрахунку зарплати і внесків з фонду оплати праці.

Нарахування зарплати, лікарняних і відпусток у програмі виконується однойменними документами, доступними за гіперпосиланням Всі нарахування з розділу Зарплата і кадри. Цими ж документами розраховуються і страхові внески, нараховані за винагород і виплат працівникам. Після проведення документа формуються проводки в бухгалтерському обліку, а також вводяться записи в регістрах накопичення підсистеми обліку зарплати і підсистеми ССО. І в бухгалтерських проводках і в регістрах накопичення витрати на оплату праці та страхові внески розподіляються за видами діяльності ( «ССО доходи» і ЕНВД) згідно з попередньо виконаним налаштувань.

Нагадуємо, що зменшують податки тільки оплачені внески і лікарняні. Для розрахунку і сплати фіксованих страхових внесків підприємця як і раніше використовується Помічник.

За даними податкового обліку виручка ІП Іванова І.І. від реалізації послуг за I квартал склала 200 000 руб.

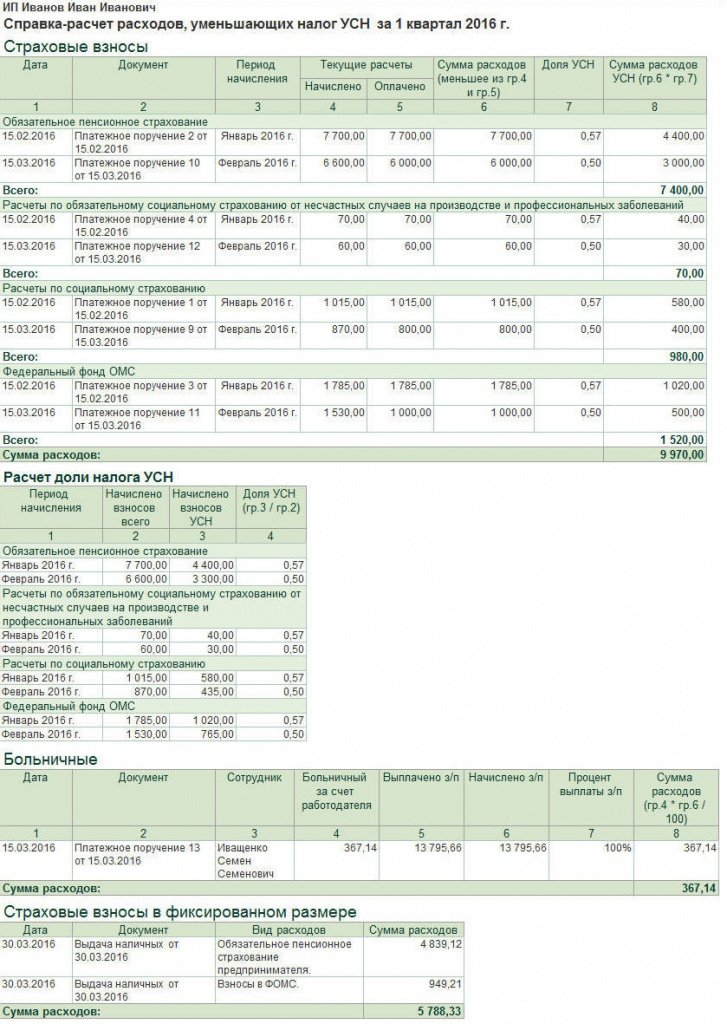

Виконаємо регламентну операцію Розрахунок витрат, які зменшують податок ССО і ЕНВД. Записи, введені в регістри накопичення в березні 2016 року, свідчать про те, що страхові внески з виплат працівникам, які стосуються діяльності ССО, зменшують податок ССО, а страхові внески з виплат працівникам, зайнятим в діяльності ЕНВД - зменшують ЕНВД.

Крім цього, податок ССО зменшує виплачене за рахунок роботодавця допомога по тимчасовій непрацездатності співробітнику, зайнятому в діяльності, що відноситься до ССО.

Що стосується фіксованих страхових внесків, то вони зменшують тільки податок ССО. Буквальне прочитання формулювання підпункту 1 пункту 2 статті 346.32 НК РФ вказує на те, що зменшують ЕНВД тільки виплати з винагород працівникам. І тільки в цьому полягає вся різниця з аналогічною статтею 346.21 для «ССО-доходи».

У листі від 20.05.2015 № 03-11-11 / 28956 Мінфін Росії додатково роз'яснює цю позицію, згідно з якою індивідуальний підприємець, що має найманих працівників:

- не може зменшувати ЕНВД на суму сплачених за себе страхових внесків у фіксованому розмірі;

- має право зменшити суму податку, що сплачується у зв'язку із застосуванням «ССО доходи», на суму внесків на обов'язкове пенсійне та медичне страхування, зазначених у пункті 3.1 статті 346.21 НК РФ і сплачених як за працівників, так і за себе, одночасно, але не більше ніж на 50 відсотків.

Звертаємо увагу, що Федеральним законом від 02.06.2016 № 178-ФЗ внесено поправку до підпункту 1 пункту 2 статті 346.32 НК РФ. З 1 січня 2017 року ІП, що застосовують ЕНВД і використовують найману працю, зможуть зменшувати єдиний податок (з обмеженням в 50 відсотків) на фіксовані страхові внески, сплачені за себе. Таким чином, з наступного року платники податків-підприємці, які застосовують УСН з об'єктом «доходи», і які сплачують ЕНВД будуть в рівних умовах.

Зазначені зміни будуть підтримані в «1С: Бухгалтерія 8» редакції 3.0 до початку 2017 року. Про терміни див. У «Моніторингу змін законодавства» за посиланням http://v8.1c.ru/lawmonitor/lawchanges.jsp.

На малюнку 8 представлена Довідка-розрахунок витрат, які зменшують податок ССО за I квартал.

Мал. 8. Довідка-розрахунок витрат, що зменшують ССО.

Довідка-розрахунок відображає розрахунок частки ССО для розподілу зменшують податок сум як відношення нарахованих внесків по працівникам, зайнятим в діяльності на ССО, до загальної суми нарахованих внесків за працівників. Далі розраховується сума внесків, які зменшують податок, як фактично сплачені внески у відповідній частці.

Також в довідку потрапляє виплачена допомога за лікарняним листком і оплачені фіксовані страхові внески в повній сумі. Всі зазначені в довідці витрати зменшують податок ССО з урахуванням обмеження в 50 відсотків (рис. 9).

Мал. 9. Довідка-розрахунок податку ССО

Аналогічним чином формується Довідка-розрахунок витрат, що зменшують ЕНВД (тільки без фіксованих страхових внесків). Зазначені витрати зменшують податок ЕНВД з урахуванням обмеження в 50 відсотків.

ІС 1С: ІТС

Щодо витрат, які зменшують суму обчисленого податку (авансового платежу з податку) см. В довіднику «Облік при застосуванні УСН» в розділі «Бухгалтерський і податковий облік».