- Бухгалтерський облік Для обліку операцій по внесках до позабюджетного фонди використовують рахунок...

- Д20 (44,26, ...) К70

- Правконс Онлайн

- 1C: Зарплата і управління персоналом

- Проведення обліку пені за страховими внесками

- Приклад # 1. Розрахунок пені по страхових внесках до ПФР

- Приклад # 2. Розрахунок пені недоїмки по страхових внесках до ПФР

- Виплата заробітної плати

- Приклад розрахунку страхових внесків

- Що включає рахунок 69?

- Проведення по перерахуванню внесків

Бухгалтерський облік

Для обліку операцій по внесках до позабюджетного фонди використовують рахунок 69. Для кожного з органів соціального захисту (Пенсійний фонд, ФСС з внесків на соціальне страхування, ФФОМС) створюють окремий субрахунок.

Типові проводки по нарахуваннях і перерахуванням до позабюджетних фондів розглянемо на прикладах.

Соціальні внески з виплат за трудовими договорами

Нарахування страхових внесків відображається за кредитом 69 рахунку. Для кожного виду страхування - свій субрахунок. За дебетом 69 рахунок кореспондує з рахунками витрат: 20, 25,26, 44.

Проведення для нарахування внесків:

- Дебет 20 (...) Кредит 69.1 (ФСС) - нарахування до Фонду соціального страхування.

- Дебет 20 (...) Кредит 69.2 (ПФР) - нарахування Пенсійного фонду.

- Дебет 20 (...) Кредит 69.3 (ФФОМС) - нарахування до Фонду мед.страхованія.

- Дебет 20 (...) Кредит 69.11 (НС) - нарахування до Фонду соціального страхування на страхування від нещасних випадків.

Рахунок Дт рахунок Кт Опис проводки Сума проводки Документ-підстава 20.01 69.1 Нараховано страхові внески до ФСС 7536,35 Розрахункова відомість Т-51 20.01 69.2 Нараховано внески в ПФР 57 172, 28 Розрахункова відомість Т-51 20.01 69.3 Нараховано внески в ФФОМС 13 253, 57 Розрахункова відомість Т-51 20.01 69.11 Нараховано внески від НС 519,75 Розрахункова відомість Т-51 20.01 10.01 Передано матеріали в є виробництво 100 318 Розрахункова відомість Т-51 69.1 51 Сплачено внески ФСС 7536,35 Платіжне доручення 69.2 51 Сплачено внески ПФР 57 172 , 28 Платіжне доручення 69.3 51 Сплачено внески ФФОМС 13 253,57 Платіжне доручення 69.11 51 УПЛ чени внески від НС 519,75 Платіжне доручення

Завантажити проводки по зарплаті

Витрати на заробітну плату списуються на собівартість продукції або товарів, тому з 70 рахунком кореспондують такі рахунки:

- для виробничого підприємства - 20 рахунок «Основне виробництво» або 23 рахунок «Допоміжні виробництва», 25 «Загальновиробничі витрати», 26 «Загальногосподарські (управлінські) витрати», 29 «Обслуговуючі виробництва та господарства»;

- для торгового підприємства - 44 рахунок «Витрати на продаж».

Д20 (44,26, ...) К70

Рахунки, з якими буде кореспондувати рахунок 70, визначаються на підставі виду діяльності.

Повний перелік основних проводок (див. Нижче).

Розглянемо, які проводки по заробітній платі зробити в бухгалтерських програмах: Правконс Онлайн, 1С: Зарплата і управління персоналом і Контур.Бухгалтерія.

Правконс Онлайн

У модулі «Зарплата і кадри» в розділі «Зарплата» виберіть «Розрахунок зарплати». Оплату за окладом можна робити списком, а можна для кожного окремо. 1. Для кожного - «Нарахувати / Оплата праці / Оклад»

2. Списком - «Нарахувати / Списком / Оклад всім». Програма за замовчуванням пропонує автоматично зробити нарахування з урахуванням окладу, заведеної в закладці «Кадри / переміщення». При цьому сума окладу буде залежати від кількості відпрацьованих днів, зазначених у табелі робочого часу. Якщо табель не ведеться, то відпрацьованими будуть вважатися все робочі дні місяця.

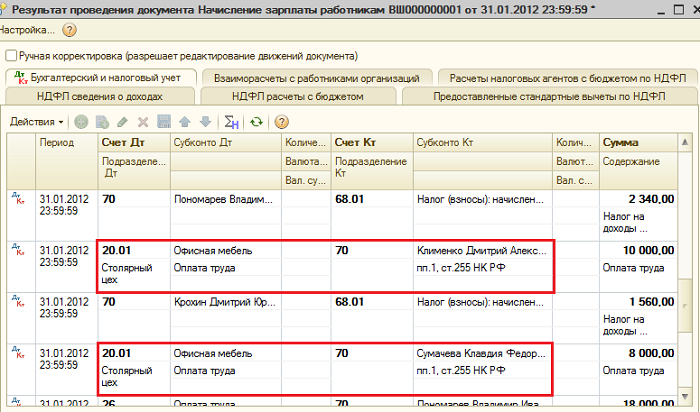

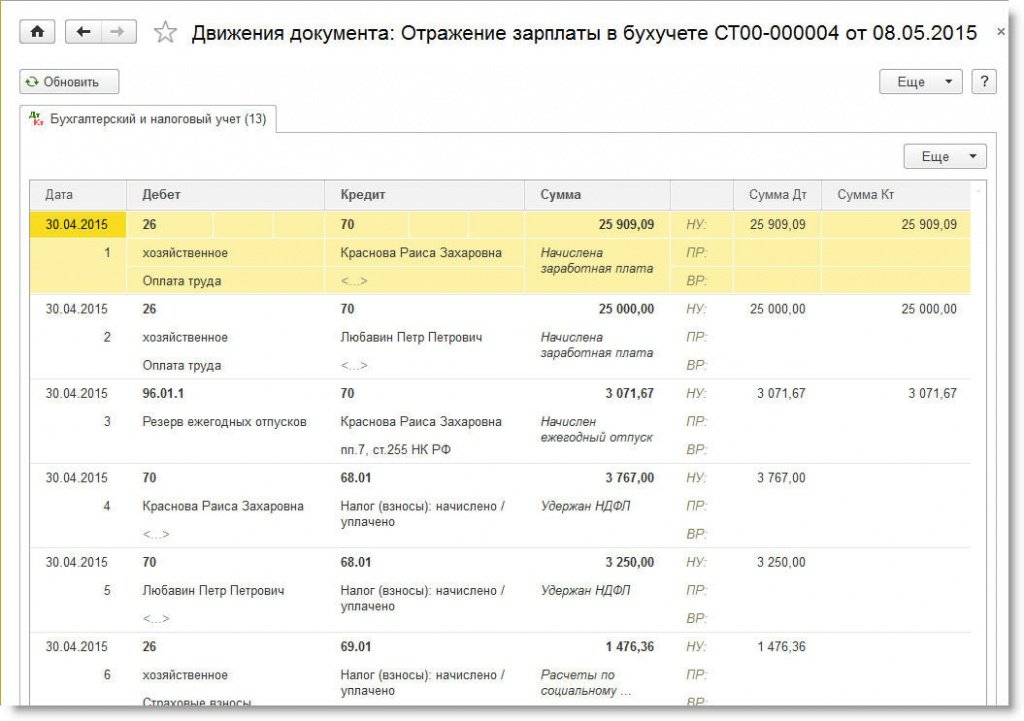

1C: Зарплата і управління персоналом

Нарахування і розрахунок оплати по окладу пропорційно відпрацьованим дням проводиться при розрахунку зарплати за місяць за допомогою документа Нарахування зарплати і внесків (розділ Зарплата / Нарахування зарплати і внесків).

Після розрахунку заробітної плати в обов'язковому порядку повинні бути нараховані страхові внески. Їх кількість і обсяг залежать від виду діяльності економічного суб'єкта, застосовуваної системи оподаткування, величини виплат. До складу страхових внесків входять наступні платежі:

- Перерахування на пенсійне страхування - 22% (тариф діє до кінця 2019 року).

- Виплати на обов'язкове медстрахування - 5,1%.

- Внески на соцстрах - 2,9%.

- Внески до ФСС на страхування від нещасних випадків на виробництві - від 0,2% до 8,5%.

Вище наведені основні тарифи страхових нарахувань на заробітну плату. Однак розмір ставок може змінюватися в залежності від виду діяльності роботодавця.

На пільгові платежі в зниженому розмірі можуть претендувати організації та ВП, що знаходяться на ССО і зайняті в певній виробничій сфері, а також в сфері охорони здоров'я, будівництва, розвитку спорту та інших.

Крім того, допускається нарахування внесків до зниженому розмірі для платників, чия діяльність відповідає критеріям ст. 427 НК РФ. Йдеться про суб'єктів, що працюють в технологічних, наукових сферах і інших.

Фонд оплати праці - основа для розрахунку нарахувань у позабюджетні фонди.

Згідно, чинному законодавству, суб'єкт господарювання зобов'язаний нараховувати і сплачувати в терміни, визначені законодавством, слід вносити:

- в ПФР (Фонд пенсійного страхування);

- в ФСС (Фонд соціального страхування);

- в ФОМС (Фонд соціального страхування).

У свою чергу, внески до ФСС, підрозділяються на дві групи: відрахування на випадок тимчасової непрацездатності, і відрахування, пов'язані з травматизмом і професійними захворюваннями. Всі перераховані внески нараховуються на нарахований ФОП підприємства (і фонд ІП), і включаються в собівартість продукції (послуг).

На сьогоднішній день тариф в ПФР становить 22%, в ФОМС - 5,1%, в ФСС- 2,9%. Соціальні відрахування на травматизм - показник, який встановлюється для кожного підприємства індивідуально, з урахуванням виду діяльності.

Законодавство передбачає регулювання величини виплат в ПФР і ФСС. Якщо заробітна плата більше 711 тис. Рублів, то сума, що перевищує цей показник, буде обкладатися за ставкою 10%. У ФСС передбачені нульові внески при перевищенні заробітної плати, нарахованої в розмірі 670 тис. Рублів.

https://www.youtube.com/watch?v=MNtfwYM27Mo

внески сплачуються

щомісяця

, Одночасно з виплатою

Організація обліку розрахунків щодо страхових відрахувань входить в обов'язок всіх наймачів незалежно від застосовуваної системи оподаткування. Розрахунковим періодом є календарний рік, а звітними - перший квартал, півроку, 9 місяців, рік. Відповідно до затвердженого порядку роботодавець повинен фіксувати:

- нараховані, перераховані соціальні відрахування, пенні, штрафи;

- зайве вироблені страхові відрахування, штрафні санкції, пені, які підлягають поверненню, включаючи відсотки;

- розрахунки з Соцстрахом за коштами соцстрахування з огляду на материнства і хвороби за місцем реєстрації страхувальника (включаючи суми з ФСС);

- витрати на сплату страхування.

Облік витрат в рахунок відрахувань на страхове забезпечення, здійснюваний страхувальником, представлений соціальними грошовими посібниками (по непрацездатності, при постановці на облік в ранній період вагітності, при народженні дитини, по догляду за дитиною (щомісяця) і т.

д.). Сюди ж відносять грошові виплати сверхустановленной розмірів і в сумах, що враховуються при заліку до страхового стажу періодів, що не підлягають обов'язковому страхуванню (стосується грошової допомоги з тимчасової непрацездатності через хворобу і через материнства).

Бухгалтерський облік заробітної плати здійснюється в рамках наступних основних операцій:

- нарахування зарплати (авансу, основної частини);

- нарахування податків і внесків на зарплату;

- твори інших утримань (наприклад, аліментів за виконавчими листами);

- виплати зарплати (авансу, основної частини);

- сплати податків і внесків на зарплату в бюджет.

Зазначені господарські операції можуть доповнюватися іншими, які обумовлені особливостями виробничого процесу на підприємстві. Наприклад, здійсненням депонування зарплати.

У регістрах бухгалтерського обліку підлягає відображенню кожна із зазначених операцій. Проводяться вони в різні терміни, які можуть визначатися виходячи з особливостей податкового обліку на підприємстві та вимог трудового законодавства.

Вивчимо, яким чином встановлюються терміни проведення зазначених операцій для бухгалтерського обліку, а також які проводки задіюються при нарахуванні та виплаті зарплати.

Зарплата повинна виплачуватися не рідше ніж за кожні півмісяця. Наприклад, до кінця поточного місяця за першу його половину і до середини наступного місяця за другу половину (лист Мінтрудсоцзащіти Росії від 21.09.2016 № 14-1 / В-911). Таким чином, общераспространен підхід, за яким складовими зарплати є:

- Аванс, що виплачується до закінчення розрахункового місяця.

У бухгалтерському обліку відображається лише факт виплати авансу (далі в статті ми розглянемо проводки, що застосовуються в таких цілях).

- Основна частина зарплати, що виплачується після закінчення розрахункового місяця.

Якщо нарахована заробітна плата, проводка застосовується наступна: Дт 20 Кт 70 - на суму зарплати за весь місяць (незалежно від суми перерахованого авансу).

Факт обчислення ПДФО відображається в регістрах бухгалтерського обліку проводкою: Дт 70 Кт 68.

Якщо із зарплати застосовується податкове вирахування, то в бухобліку його відбивати не потрібно.

- Страхові внески.

Факт їх нарахування відбивається проводкою: Дт 20 Кт 69. Як і у випадку з проводками по зарплаті, кореспонденція може формуватися і за дебетом таких рахунків, як 23, 25, 26, 29, 44 та інших, розглянутих нами вище.

Нарахування ПДФО і внесків показується, як і нарахування зарплати, в останній день місяця.

ПДФО і внески нараховуються на загальну суму зарплати без будь-якої поправки на аванс.

Якщо заробітна плата видана, проводки, які мають бути. Вивчимо їх.

Факт виплати зарплати відбивається в бухгалтерському обліку проводкою: Дт 70 Кт 51 (або 50).

Аналогічна проводка застосовується при виплаті авансу.

Дізнатися більше про особливості розрахунку авансу на підприємстві ви можете в статті «Аванс - це скільки відсотків від зарплати?».

Дата формування зазначеної вище проводки по зарплаті або авансу визначається виходячи з дати проведення кожної з виплат.

При цьому фактична сума «основний» трудової виплати обчислюється за вирахуванням авансу та ПДФО. Виходить, що податок «вилучається» з відповідної суми, хоча і нараховується на загальну зарплату (підсумовувана величина «основний» виплати та авансу). Дана обставина відображає специфіку податкового обліку.

https://www.youtube.com/watch?v=WFp_OShOS_Y

У бухгалтерському обліку, таким чином, в будь-якому випадку повинні відокремлюватися:

- сума авансу;

- сума «основний» виплати.

З виплаченої зарплати ( «основний» виплати) утримується і перераховується ПДФО - не пізніше дня, наступного за днем видачі коштів. Внески переводяться до 15 числа місяця, що йде за тим, за який нарахована зарплата.

Відомості про це відображаються в бухгалтерських регістрах при залученні проводок:

- Дт 68 Кт 51 - сплачено податок;

- Дт 69 Кт 51 - перераховані внески.

З метою відображення в бухгалтерському обліку відомостей про інших різновидах трудових виплат - відпускних, відрядних - застосовуються ті ж кореспонденції. Але потрібно мати на увазі, що в застосовуваних при нарахуванні заробітної плати проводках і тих, що характеризують видачу, наприклад, відпускних, дати утримання і обчислення ПДФО визначаються по-різному.

Розглянемо приклад нетипового схеми виплати зарплати - коли мова йде про депонування коштів. Що вона являє собою?

- Нарахування заробітної плати

- Утримання із заробітної плати

- Нарахування «зарплатних податків» - страхових внесків

- Виплата заробітної плати.

Для обліку всіх операцій, пов'язаних з оплатою праці та заробітною платою, використовується рахунок 70 «Розрахунки з персоналом з оплати праці». За кредитом цього рахунку нараховуємо зарплату, по дебеті враховуємо утримання (наприклад, ПДФО) і виплату заробітної плати.

Як було сказано вище, нарахування зарплати відображається за кредитом рах / 70. Видатки на заробітну плату списуються на собівартість продукції або товарів, тому з рахунком 70 кореспондують рах.

20 «Основне виробництво» (для виробничого підприємства) і рах. 44 «Витрати на продаж» (для торгового підприємства).

Відповідно, проводка по нарахуванню заробітної плати виглядають наступним чином: Д20 (44) К70.

Ця проводка робиться на загальну суму нарахованої заробітної плати за місяць. Для нарахування використовується табель обліку робочого часу форма Т12 і Т13 і розрахункова відомість форма Т51. Скачайте зразок заповнення табеля Т-13, а також зразок відомості Т-51.

Зарплатними податками я умовно назвала податки з зарплати, раніше звані ЄСП - єдиний соціальний податок, тепер їх називають страхові внески. Страхові внески платить роботодавець в ПФР, ФСС і ФФОМС на обов'язкове пенсійне, соціальне та медичне страхування.

У 2011 р ЄСП був перейменований в страхові внески і його відсоток збільшився різко з 26% до 34%, що було істотним ударом по більшості дрібних і середніх підприємств. Зараз цей відсоток зменшений до 30% і введена додаткова ставка 10% для зарплати, що перевищує в 2013р.

568 тис. Рублів. Але знову ж дані ставки діють до кінця 2013 р З 2014 року планується чергові зміни, про які можна почитати тут.

Отже, в 2014 р, якщо загальна сума зарплати до 624 тис. Руб., То загальний відсоток страхових внесків становить 30%, страхові внески складаються з:

- 22% - внесок до пенсійного фонду (ПФР).

Внесок в ПФР, в свою чергу, складається з:

- для осіб, народжених в 1966 р і раніше: 22% - страхова частина пенсії (6% солідарна частина, 16% індивідуальна частина),

- для осіб, народжених після 1966 р .: 16% - страхова частина пенсії (6% солідарна частина, 16% індивідуальна частина) і 6% - накопичувальна частина пенсії.

- 2,9% - внесок до фонду соціального страхування (ФСС).

- 5,1% - внесок до федерального фонд обов'язкового медичного страхування (ФФОМС).

Якщо загальна сума зарплати з початку року понад 624 тис. Руб., То відсоток страхових внесків на виплати понад цієї суми становить 10%. Всі ці 10% сплачуються в ПФР, причому для осіб будь-якого віку всі ці 10% становлять страхову частину пенсії.

В рамках цієї статті розглянуті страхові внески в загальному стандартному випадку, ми не розглядаємо страхові внески ІП та осіб, що займаються приватною практикою, а також знижені тарифи для окремих категорій платників. Це вже тема для окремої статті. А для розкриття теми обліку заробітної плати на підприємстві зазначених процентних ставок буде досить.

Ще про страхові внески можна прочитати тут.

Страхові внески розрахували, тепер потрібно відобразити їх в бухгалтерському обліку за допомогою проводок.

Страхові внески відносяться на собівартість продукції, товарів в кореспонденції з рахунком 69 «Розрахунки по соціальному страхуванню і забезпечення». Проводка Д20 (44) К69.

При виплаті заробітної плати дебетується рахунок 70 і кредитуються рахунки обліку грошових коштів.

Так, видача зарплати з каси: проводка Дебет рахунку 70 - Кредит рахунку 50 «Каса».

Страхові внески з заробітної плати враховуються у складі інших витрат, пов'язаних з виробництвом і (або) реалізацією, на дату їх нарахування (пп. 1, 45 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Страхові внески з заробітної плати визнаються витратами по звичайних видах діяльності в тому звітному періоді, за який проведено нарахування внесків (п. П. 5, 18 Положення з бухгалтерського обліку «Витрати організації» ПБУ 10/99, затвердженого Наказом Мінфіну Росії від 06.05.1999 N 33н).

Бухгалтерські записи щодо запропонованих операціями провадяться в порядку, встановленому Інструкцією про застосування Плану рахунків бухгалтерського обліку фінансово-господарської діяльності організацій, затвердженої Наказом Мінфіну Росії від 31.10.2000 N 94н, і наведені нижче в таблиці проводок.

Позначення субрахунків, що використовуються в таблиці проводок

69-1-1 «Страхові внески на обов'язкове соціальне страхування на випадок тимчасової непрацездатності та у зв'язку з материнством»;

69-1-2 «Страхові внески на обов'язкове соціальне страхування від нещасних випадків на виробництві та професійних захворювань»;

69-2 «Розрахунки по пенсійному забезпеченню»;

69-3 «Розрахунки з обов'язкового медичного страхування».

зміст операцій

Дебет

кредит

Сума, руб.

Первинний документ

Нараховано страхові внески на ОПВ

(1 000 000 x 22%)

20

(26,

44

та ін.)

69-2

220 000

Бухгалтерська довідка-розрахунок

Нараховано страхові внески на ОСС на випадок слухаючи

(1 000 000 x 2,9%)

20

(26,

44

та ін.)

69-1-1

29 000

Бухгалтерська довідка-розрахунок

Нараховано страхові внески на ОМС

(1 000 000 x 5,1%)

20

(26,

44

та ін.)

69-3

51 000

Бухгалтерська довідка-розрахунок

Нараховано страхові внески на ОСС від НСПіПЗ

(1 000 000 x 0,2%)

20

(26,

44

та ін.)

69-1-2

2000

Бухгалтерська довідка-розрахунок

Перераховано до федерального бюджету і в ФСС РФ нараховані страхові внески

(220 000 29 000 51 000 2000)

69-1-1,

69-1-2,

69-2,

69-3

51

302 000

Виписка банку по розрахунковому рахунку

Гранична величина бази для обчислення страхових внесків на ОСС на випадок слухаючи підлягає щорічній індексації з 1 січня відповідного року виходячи з росту середньої заробітної плати в РФ (п. 4 ст. 421 НК РФ).

Гранична величина бази для обчислення страхових внесків на ОПС встановлюється з урахуванням визначеного на відповідний рік розміру середньої заробітної плати в РФ, збільшеного в дванадцять разів, і застосовуваних до нього підвищувальних коефіцієнтів на відповідний календарний рік. Цей коефіцієнт на 2017 р становить 1,9 (п. 5 ст. 421 НК РФ).

У бюджетній сфері для деталізації руху грошових коштів розроблена класифікація операцій сектора державного управління (скорочено - Косгеї). При цьому до бухгалтерського рахунку при формуванні проводок слід додавати код, який визначає вид надходження або вибуття об'єкта обліку в відповідності з цією класифікацією.

На підставі вищенаведених нормативних документів складемо основні проводки по заробітній платі в обліку бюджетної організації.

1. Нараховано зарплату, відпускні, премія.

При цьому витрати по заробітній платі можуть бути віднесені на кілька різних рахунків бухгалтерського обліку:

- Дт 0 401 20 211 «Витрати по зарплаті» Кт 0 302 11 730 «Збільшення кредиторської заборгованості по зарплаті»

- Дт 0 109 61 211 «Витрати на зарплату в собівартості готової продукції» Кт 0 302 11 730

- Дт 0 109 71 211 «Накладні витрати виробництва готової продукції, робіт, послуг по заробітній платі» Кт 0 302 11 730

- Дт 0 109 81 211 «Загальногосподарські витрати на виробництво готової продукції, робіт, послуг за зарплатою» Кт 0 302 11 730

Дт 0 30211 830 «Зменшення кредиторської заборгованості по зарплаті» Кт 0 30301 730 «Збільшення кредиторської заборгованості з ПДФО»

Дт 0 30211 830 Кт 0 304 03 730 «Збільшення кредиторської заборгованості за розрахунками за стягненнями з виплат з оплати праці»

Дт 0 30211 830 Кт 0 20134 610 «Грошові кошти каси бюджетної установи»

Дт 0 302 11 830 Кт 0 20111 610 «Вибуття грошових коштів установи з особових рахунків в органі казначейства»

Дт 0 30211 830 Кт 0 30402 730 «Збільшення кредиторської заборгованості перед депонентами»

7. Нараховано внески до ПФР, ФСС, ФФОМС.

Розглянемо проводки для нарахування зарплати в бухгалтерському обліку підприємства на конкретному прикладі.

приклад

Страхові внески нараховуються щомісяця. Проведення створюються в той період, до якого відносяться розраховані суми.

Нарахування відображаються на рахунку 69. Організації повинні забезпечити аналітичний облік грошових коштів, для цього відкриваються відповідні субрахунки.

Проведення обліку пені за страховими внесками

Типові проводки з бухгалтерського обліку надані в таблиці нижче.

найменування операції

Дебет

кредит

Нараховано страхові внески в ПФР 20 (25, 26, 29, 44) 69.2 Нараховано для сплати до ФСС 20 (25, 26, 29, 44) 69.1 Нараховано в ФОМС 20 (25, 26, 29, 44) 69.3 Нараховано пені за прострочення 91 69 Перераховано до фондів встановлені суми 69 51

Приклад # 1. Розрахунок пені по страхових внесках до ПФР

ТОВ «Андер» перерахувало страхові внески за березень 2016 року 19 квітня. Яку суму слід сплатити, якщо розмір заборгованості становить 10 тис. Руб.?

Розрахунок по зазначеній ситуації буде виглядати наступним чином:

- Необхідно визначити всі невідомі показники формули:

- Ставка рефінансування з 1 січня 2016 року дорівнює 11%;

- Період несплати складає 3 дні: 16, 17 і 18 квітня.

- Обчислення за формулою: П = С * Д * СР * 1/300 = 10000 * 3 * 11 * 1/300 = 1100 руб.

- Складання проводок:

- Нараховано внески на суму 10 тис. Руб .: дебет 20, кредит 69;

- Нараховано пені в розмірі 1100 руб. за прострочення: дебет 91, кредит 69;

- Перераховано заборгованість по внесках: дебет 69, кредит 51;

- Погашено пеня: дебет 69, кредит 51.

Також рекомендуємо ознайомитися зі статтею: «Пеня за страховими внесками».

Приклад # 2. Розрахунок пені недоїмки по страхових внесках до ПФР

ТОВ «Сильфіда» нарахувало обов'язкові платежі в розмірі 15 тис. Руб. З них 10 тис. Руб. були переведені 13 квітня, а 5 - 18 числа.

П = С * Д * СР * 1/300 = 5000 * 2 * 11 * 1/300 = 366, 67 руб.

Проведення за операції:

- Нараховано внески у размере 15 тис. Руб.: Дебет 20, кредит 69;

- Сплачено 10 тис. Руб .: дебет 69, кредит 51;

- Нараховано пені за прострочення на суму 366, 67 руб .: дебет 91, кредит 69;

- Переведена заборгованість по внесках в розмірі 5 тис.руб .: дебет 69 кредит 51;

- Сплачено пеню: дебет 69, кредит 51.

Використовуйте калькулятор розрахунку пені за страховими внесками в Excel.

https://www.youtube.com/watch?v=XQdv0bvUPa8

Перерахування пені до бюджету відображається в бухгалтерському обліку за дебетом рахунка 69 «Розрахунки по соціальному страхуванню і забезпечення» і кредитом рахунку 51 «Розрахункові рахунки».

Дата відображення в бухгалтерському обліку операції з нарахування пені залежить від того, самі ви їх нарахували або ж це зроблено за підсумками перевірки:

- якщо пені нараховані самостійно, то проводка робиться на дату їх розрахунку (ця дата відбивається в довідці-розрахунку);

- якщо пені нараховані ПФР, то проводка робиться на дату набрання законної сили рішенням за наслідками перевірки.

Для бухгалтерського обліку розрахунків з позабюджетними фондами передбачено рахунок 69 «Розрахунки з соцстрахування і забезпечення». До нього відкриваються субрахунка для кожного виду розрахунків.

Розглянемо облік страхових внесків в бухгалтерії на прикладі.

Дт 44 Кт 70 - 120 000 руб. - нарахована заробітна плата.

Дт 70 Кт 68.01 «ПДФО» - 15 600 руб. - утримано ПДФО з зарплати.

Дт 44 Кт 69.01 - 3 480 руб. (120 000 × 2,9%) - нарахований страховий внесок до ФСС.

Дт 44 Кт 69.02 - 26 400 руб. (120 000 × 22%) - нарахований страховий внесок в ПФР.

Дт 44 Кт 69.03 - 6 120 руб. (120 000 × 5,1%) - відображено страховий внесок в ФФОМС.

Дт 44 Кт 69.11 - 240 руб. (120 000 × 0,2%) - нарахований внесок на «травматизм».

Дт 44 Кт 70 - 2 300 руб. - відображено нарахування за лікарняним листком.

Дт 69 Кт 70 - 3 300 руб. - нарахований розрахунок по лікарняним листком в частині, що відшкодовується ФСС.

Дт 69.01 Кт 51 - 180 руб. (3480 - 3300) - сплачено внески до ФСС.

https://www.youtube.com/watch?v=rfMwDvP7NaY

Дт 69.02 Кт 51 - 26 400 руб. - сплачено внески до ПФР.

Дт 69.03 Кт 51 - 6 120 руб. - сплачені внески в ФФОМС.

Дт 69.11 Кт 51 - 240 руб. - сплачено внесок «на травматизм».

При організації обліку страхових внесків необхідно керуватися порядком, затвердженим наказом Міністерства охорони здоров'я України 18 листопада 2009 р № 908н (далі - Порядок). Згідно з цим документом, роботодавці зобов'язані вести облік:

- нарахованих страхових внесків, пені та штрафів;

- сплачених (перерахованих) страхових внесків, пені та штрафів;

- зроблених витрат на виплату страхового забезпечення;

- розрахунків за коштами обов'язкового соціального страхування на випадок тимчасової непрацездатності та у зв'язку з материнством з Соцстрахом.

Причому в останньому випадку мова йде не тільки про відображення тих сум, які були витрачені на сплату внесків, а й сум, отриманих з ФСС.

Необхідність організації обліку даних сум введена в обов'язок неспроста. Розрахунки з фондами виробляються в особливому порядку.

Адже за фактом роботодавці перераховують не всі суми нарахованих внесків: перш розраховані внески в Соцстрах можна зменшити на величину посібників, які фінансуються за рахунок даного фонду. Наприклад, на суми оплати допомоги по тимчасовій непрацездатності.

Правда, тільки в межах тих сум, які фінансуються ФСС згідно з нормами законодавства.

Ті суми, на які можна зменшити величину перераховуються до ФСС коштів, чітко прописані в Порядку. Йдеться про наступні види виплат:

- допомоги по тімчасовій непрацездатності;

- допомоги по вагітності та пологах;

- одноразова допомога жінкам, Які стали на облік в медичний установах у Ранній срок вагітності;

- одноразова допомога при народженні дитини;

- щомісячну допомогу по догляд за дитиною;

- соціальну допомогу на поховання або відшкодування вартості гарантованого переліку послуг з поховання спеціалізованої службі з питань похоронної справи;

- допомоги по непрацездатності, вагітності та пологах в розмірах, пов'язаних із заліком до страхового стажу періодів служби, і чорнобильців;

- оплата чотирьох додаткових вихідних днів на місяць для догляду за дітьми-інвалідами.

Страхові внески визнаються витратами по звичайних видах діяльності (п. 8 ПБО 10/99 «Витрати організації», затв. Наказом Мінфіну Росії від 6 травня 1999 № 33н). Відображати відповідні суми на рахунках необхідно в останній день місяця, за який вони нараховуються.

Фіксуються суми внесків на рахунку 69 «Розрахунки по соціальному страхуванню і забезпечення». Для цього до рахунку 69 вам необхідно відкрити субрахунки:

- 69-1 «Розрахунки по соціальному страхуванню»;

- 69-2 «Розрахунки по пенсійному забезпеченню»;

- 69-3 «Розрахунки з обов'язкового медичного страхування».

Субрахунок 69-1 має сенс розбити на два субрахунки другого порядку:

- 69-1-1 «Розрахунки з Фондом соціального страхування РФ по страхових внесках»;

- 69-1-2 «Розрахунки з Фондом соціального страхування РФ по внесках на соціальне страхування від нещасних випадків на виробництві та професійних захворювань».

Для обліку внесків до субрахунку 69-2 «Розрахунки по пенсійному забезпеченню» також потрібно відкрити субрахунки другого порядку:

- 69-2-1 «Розрахунки по страхової частини трудової пенсії»;

- 69-2-2 «Розрахунки по накопичувальної частини трудової пенсії».

Аналітичний облік внесків до Пенсійного фонду потребує розшифровки і ще по одному показнику. Справа в тому, що починаючи з цього року страхова частина трудової пенсії включає в себе солідарну та індивідуальну частину.

Виплата заробітної плати

Відмова від перерахування коштів загрожує покаранням - пенями і штрафами, встановленими контролюючими органами. Суми розраховуються виходячи з тривалості періоду несплати. Пеня нараховується за кожний прострочений день, починаючи з кінцевої дати дозволеного періоду.

День перерахування заборгованості не враховується в терміні несплати, використовуваному для розрахунку величини штрафу. Відповідно до закону № 212-ФЗ, обов'язок вважається виконаним:

- з моменту відображення на рахунку підприємства операції, пов'язаної з перерахуванням грошей відповідним органам;

- з дня пред'явлення в банк належним чином оформленого платіжного доручення;

- з дати винесення контролюючим органом рішення про заліку раніше надміру сплачених сум;

- з моменту внесення готівки в касу банку, адміністрації для погашення заборгованості перед відповідним фондом.

Тобто, якщо організація перераховує гроші за березень 2016 віку 18 квітня, бухгалтерську службу слід відправити у позабюджетні фонди суму, рівну обов'язковим внескам, збільшеним на розмір пені. При цьому розмір санкцій буде розрахований з урахуванням 2 днів прострочення - 16 і 17 квітня.

Приклад розрахунку страхових внесків

Наведемо приклад з розрахунку внесків до кожного фонду на конкретному підприємстві. У ТОВ «Оріон» фонд заробітної плати за 1-ий квартал 2017 року склав:

- січень - 125 000 руб .;

- лютий - 129 000 руб .;

- березень - 118 000 руб.

Розрахуємо внески в ПФР, ФСС і ФОМС.

- (125 000 * 22%) (129 000 * 22%) (118 000 * 22%) = 81 840 руб. - загальна сума внесків в ПФР за перший квартал 2017 року.

- (125 000 * 2,9%) (129 000 * 2,9%) (118 000 * 2,9%) = 10 788 руб. - загальна сума внесків до ФСС за перший квартал 2017 року по тимчасовій непрацездатності.

- (125 000 * 0,2%) (129 000 * 0,2%) (118 000 * 0,2%) = 74,4 руб. - підсумкова сума внесків до ФСС за ставкою в 0,2% за перший квартал 2017 року по нещасних випадків на виробництві.

- (125 000 * 5,1%) (129 000 * 5,1%) (118 000 * 5,1%) = 18 972 руб. - виплати в ФОМС.

Разом: 81 840 10 788 74,4 18 972 = 116 647,4 руб. - загальна сума стразового внесків на підприємстві.

Що включає рахунок 69?

Для кожної фізичної особи організація або ІП розраховують внески індивідуально в залежності від одержуваного доходу. База для оподаткування внесками вважається наростаючим підсумком протягом календарного року. За деякими видами доходу оподатковувана база лімітується. Діючі в 2016 році ліміти дивіться тут.

Підсумкова величина внесків - це оподатковувана база, помножена на відповідний страховий тариф (ставку).

Тарифи по внесках «на травматизм» залежать від класу професійного ризику, наданого організації або підприємству.

Про ці тарифи докладно розказано в цьому матеріалі.

Проведення по перерахуванню внесків

Д68 К51 - сплачено ПДФО

Д69 К51 - сплачено внески

В обов'язки роботодавців входить не тільки своєчасний розрахунок внесків. Потрібно також вчасно перерахувати отримані суми. Термін сплати страхових внесків - не пізніше 15 числа наступного за нарахуванням місяці. Прострочення спричинить за собою появу пені, а в деяких випадках може привести і до додаткових штрафів.

Дт 69 - Кт 51 - перераховані страхові внески, проводка використовує відповідні субрахунка.

ДЕБЕТ 69-1-1 КРЕДИТ 51

- перераховані страхові внески до Фонду соціального страхування;

ДЕБЕТ 69-2-1 КРЕДИТ 51

- перераховані внески до Пенсійного фонду РФ на фінансування страхової частини трудової пенсії;

ДЕБЕТ 69-2-2 КРЕДИТ 51

- перераховані внески до Пенсійного фонду РФ на фінансування накопичувальної частини трудової пенсії;

ДЕБЕТ 69-3-1 КРЕДИТ 51

- перераховані страхові внески в Федеральний фонд обов'язкового медичного страхування;

ДЕБЕТ 69-3-2 КРЕДИТ 51

- перераховані страхові внески до територіального фонд обов'язкового медичного страхування.

Com/watch?Дізнатися більше про особливості розрахунку авансу на підприємстві ви можете в статті «Аванс - це скільки відсотків від зарплати?

Com/watch?

Що вона являє собою?

Com/watch?

Com/watch?

Що включає рахунок 69?