Державний борг (державний кредит) як економічна категорія - це система грошових відносин, що виникають у зв'язку із залученням державою на добровільних засадах для використання тимчасово вільних грошових коштів громадян і господарюючих суб'єктів. Державний кредит як правова категорія - це самостійний інститут фінансового права, що представляє собою сукупність фінансово-правових норм, які регулюють суспільні відносини, що складаються в процесі залучення державою тимчасово вільних грошових коштів юридичних і фізичних осіб на умовах добровільності, зворотності, терміновості та цінну з метою покриття бюджетного дефіциту і регулювання грошового обігу.

Завершивши в 1994 р переговори з Паризьким клубом, Росія взяла на себе борг СРСР всім країнам в повному обсязі в обмін на зарубіжні активи.

Одночасно Росія фактично втратила можливість повернення значної частини боргів від більшості країн. За попередніми угодами найбільше навантаження по виплаті радянських боргів припадала на період після 2002 року, і тоді це, мабуть, здавалося віддаленою перспективою. Слідом за цими угодами. Уряд РФ підписала багатосторонній меморандум від 29 квітня 1996 року про умови всеосяжної реструктуризації зовнішнього боргу СРСР з країнами - членами Паризького клубу кредиторів, в результаті чого борг Росії Клубу склав 38 млрд дол.

До кінця 1993 року загальний зовнішній борг Росії зросла 110 млрд дол., Збільшившись в порівнянні з попереднім роком на 15 млрд дол. (В першу чергу за рахунок залучення позик міжнародних фінансових організацій). Причинами стрімкого зростання заборгованості стали дефіцитність державного бюджету і помітне погіршення цінових умов зовнішньої торгівлі в сукупності зі скороченням експорту. Незважаючи на це, в 1993 р співвідношення зовнішнього боргу до ВНП скоротилося до 65%.

За роки реформ в зв'язку зі скороченням бази оподаткування через спад виробництва, низьким внутрішнім попитом, відходом бізнесу в тіньову економіку, масовими відхиленнями від сплати податків податкові доходи держави різко зменшилися. Більшу частину 1990-х рр дохідна частина бюджету падала, а витрати держави для встановлення бюджетної рівноваги скорочувалися недостатньо.

За офіційними даними на початку 1994 року загальна зовнішня заборгованість країни становила 112,8 млрд дол. Борг колишнього СРСР за рахунок капіталізації Невиплачувані відсотків зріс до 104 млрд дол. (92,2% загальної зовнішньої заборгованості), а знову утворилася російська заборгованість становила 8 , 8 млрд дол. Потім, в 1994-1997 рр., заборгованість зростала меншими темпами (на 1996 р досягла 121 млрд дол.), ставлення ж заборгованості до ВНП і експорту поступово скорочувалася (з 55% в 1994 р до 30% ВНП в 1996 р, з 260% експорту країни в 1994 р до 190% в 1996 г.).

За офіційними даними Міністерства фінансів РФ на 31 грудня 1997 р зовнішній борг Росії становив 123,5 млрд дол., З яких 91,4 млрд дол. - борги, що дісталися в спадок від Радянського Союзу. Однак в 1998 р знову були зроблені масштабні запозичення. К1 липня 1998 р зовнішній борг зріс до 129 млрд дол. (Зростання заборгованості був пов'язаний в першу чергу з спробами запобігти дефолту, пов'язаний внутрішнім боргом). У другій половині 1998 року відбулася конвертація частини внутрішнього боргу в зовнішній - обсяг заборгованості на кінець 1998 р склав вже 143,9 млрд дол., А в 1999 р досяг свого історичного піку - 167 млрд дол. (Понад 101% ВВП в рублевому численні). [31]

Джерелом погашення державних позик і виплати відсотків по них виступають кошти бюджету, де щорічно ці витрати виділяються в окремий рядок. Однак в умовах наростання бюджетного дефіциту держава може вдатися до рефінансування державного боргу, тобто. Е. Погасити стару державну заборгованість шляхом випуску нових позик.

У Росії розмір дефіциту федерального бюджету, затверджений законом про федеральний бюджет, не може перевищувати сумарний обсяг бюджетних інвестицій і витрат на обслуговування державного боргу у відповідному фінансовому році, а розмір дефіциту бюджету суб'єкта РФ - 15% обсягу доходів його бюджету без урахування фінансової допомоги з федерального бюджету.

З 2000 р, завдяки політиці з обслуговування зовнішніх зобов'язань без здійснення нових запозичень, відбувається поступове (до 10 млрд дол. На рік) скорочення зовнішнього боргу Росії. В останні роки також спостерігається тенденція до скорочення сукупного боргу по відношенню до ВВП країни в 2000 р - 62%, 2001 г. - 49%).

На кінець 2002 року загальний державний борг по відношенню до ВВП становив 36,1%, а по відношенню до експорту - 142%, що говорить про його керованості. До фактору ризику можна віднести те, що більше 80% суми боргу номіновано в іноземній валюті, а значить, піддається ризику зміни обмінного курсу, але в даний час стан стабільно: рубль зміцнюється, йде великий приплив валюти в країну.

За даними Банку Росії на 1 січня 2003 року, розмір зовнішнього боргу Російської Федерації досяг 152,1 млрд дол. [32] Більше 36% цієї суми становлять борги колишнього СРСР. Крім того, сума близько 8 млрд дол. Є неврегульованою заборгованістю колишнього СРСР.

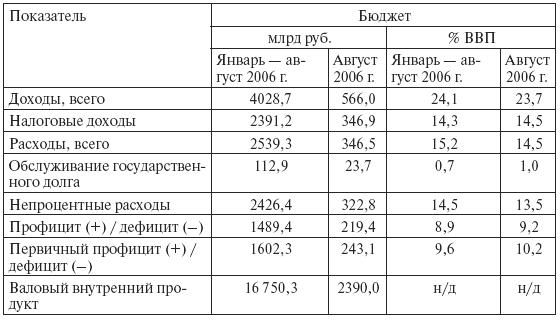

Аналіз виконання федерального бюджету в Російській Федерації на серпень 2006 р показує, що профіцит склав 1489,4 млрд руб. Частина з цієї суми йде на виплату державного боргу. Виконання федерального бюджету РФ в 2006 р показано в табл. 6.1.

Таблиця 6.1 Виконання федерального бюджету Російської Федерації в 2006 р 1

Рівно через вісім років після фінансової кризи 1998 р в період з 15 по 21 серпня 2006 Российская Федерация здійснила платежі в погашення залишку реструктурованої в 1996 і 1999 рр. в рамках Паризького клубу кредиторів заборгованості. В результаті російські зобов'язання перед усіма 17 державами - членами Клубу в сумі 21,6 млрд дол. США погашені в повному обсязі і Росія більш не є країною - боржником Клубу. [33] Міжурядові угоди, якими була оформлена зазначена заборгованість, втратили силу. Це означає, що Росія досягла мети, поставленої Урядом РФ і вперше сформульованої в «Боргова стратегії Російської Федерації на 2003-2005 рр.».

В рамках даної стратегії Російська Федерація спочатку в січні 2005 р достроково в повному обсязі погасила залишок зобов'язань перед Міжнародним валютним фондом, а потім почала переговори про дострокову виплату найбільшою, політично значущою і складно керованої категорії державного зовнішнього боргу - заборгованості перед Паризьким клубом кредиторів.

Погашення реструктурованих в рамках Паризького клубу кредиторів боргових зобов'язань пройшло в два етапи. Відповідно до Багатосторонньої угоди від 13 травня 2005 року в липні-серпні 2005 р була достроково погашена заборгованість на загальну суму, еквівалентну 15 млрд дол. США. Рівно через рік на основі домовленостей, оформлених в багатосторонньою протоколі від 16 червня 2006 року, погашено залишок даної категорії боргу. Загальна економія коштів федерального бюджету на процентних платежах за період до 2020 р перевищить 12 млрд дол. США.

У 2007-2009 рр. планується позитивне сальдо запозичень на внутрішньому ринку, що не приводить до збільшення процентних ставок. В результаті до кінця 2007 р обсяг внутрішнього боргу перевищив розмір зовнішніх зобов'язань, а сукупний обсяг державного боргу скоротився з 9% ВВП на кінець 2006 р до 8,3% ВВП на кінець 2007 р і повинен скласти 7,5% на кінець 2009 м, при цьому в уже в 2008 р обсяг внутрішнього боргу перевищить розмір зовнішніх зобов'язань.

Якщо державний борг на федеральному рівні відстежується на сучасному етапі дуже серйозно, то за боргами на субфедеральном рівні залишається багато питань. Основою економічної безпеки А. Д. Андряков вважає такий стан управління боргом і такий обсяг боргу, які дозволяють виконувати і боргові зобов'язання, і всі інші прийняті на себе бюджетні зобов'язання фактично незалежно від зовнішніх обставин. Один з підходів до реалізації даного принципу будується на тому, що планування знову залучаються зобов'язань, а також планування, обслуговування та погашення вже наявних зобов'язань здійснюється виключно за рахунок доходів бюджету без необхідності залучення фінансових ресурсів з ринків запозичення. Технічною реалізацією цього принципу є введення концепції боргової ємності процедури планування та прийняття рішень, а також включення в прийняття рішень зобов'язань по простроченої кредиторської заборгованості. [34]

За даними 2002 року для муніципальних утворень обсяг простроченої кредиторської заборгованості був істотним і перевершував боргову ємність. В цілому по Російської Федерації існують 24 суб'єкта, муніципальні утворення яких переважно мають дефіцит по бюджету поточних витрат. Якщо розглянути боргову ємність, зменшену на прострочену кредиторську заборгованість, т. Е. Можливість запозичувати, то майже 2/3 регіонів мають на своїй території муніципальні освіти, які, взагалі кажучи, не можуть запозичувати, оскільки нічим відповідати за своїми зобов'язаннями.

Фактично боргова ємність - це перевищення доходів бюджету над поточними витратами. Те, що залишається після виконання зобов'язань за поточними видатками, являє собою боргове ємність бюджету, яка і використовується для відповідальності як за вже прийнятими, так і по планованим до прийняття зобов'язань. Остання частина зобов'язань, які бере на себе суб'єкт РФ або муніципальне утворення, - це очікувана відповідальність за умовними зобов'язаннями. В даному випадку мова йде про гарантії. Гарантія по суті своїй є умовним зобов'язанням, оскільки відповідальність за цим зобов'язанням у гаранта виникає тільки при певних умовах (при невиконанні гарантополучателем своїх зобов'язань).

Для системи управління боргом боргова ємність є якоюсь вихідною інформацією, що надходить з системи бюджетного планування. При цьому важливо відзначити, що тривалість бюджетного прогнозу повинна включати в себе погашення самого довгострокового з прийнятих або плануються до прийняття зобов'язань. Виходячи з боргової ємності, необхідно погасити вже накопичені боргові зобов'язання згідно з визначеним графіком погашення. Слід також передбачити можливість погашення простроченої кредиторської заборгованості. При складанні графіка погашення простроченої кредиторської заборгованості передбачається, що частина цієї заборгованості вже реструктуризовано. Нереструктуризованої частина повинна бути погашена в найближчому фінансовому році.

Фінансовий орган, який визначає пріоритети в інвестиційній політиці, повинен будувати довгострокову інвестиційну програму, яка фактично являє собою потреби в обсягах інвестиційного фінансування на тривалий термін, а система управління боргом лише оптимальним чином залучає ресурси для фінансування цієї програми і стежить за тим, щоб ці ресурси були залучені в обсягах, які можна безболісно погасити в майбутньому.

Найбільш складний і повноцінний процес планування має місце при визначенні необхідного обсягу інвестиційних запозичень.

Розподіляючи боргову ємність, сплановану на кілька років з урахуванням виконання вже прийнятих зобов'язань, в очікувану відповідальність за гарантіями слід закласти і «страхувальну подушку».

Співвідношення між обсягом боргового ємності, що відводиться на гарантії і нові зобов'язання, визначається пріоритетами боргової та економічної політики. Вони повинні встановлюватися відповідним органом, який формує цю політику. У систему управління боргом вони, звичайно ж, включаються не в вигляді цифр, а у вигляді часток.

Державна боргова політика Російської Федерації на 2007-2009 рр. передбачає зниження обсягів державного зовнішнього боргу і поступове заміщення його внутрішніми запозиченнями.

Принципами державної боргової політики Російської Федерації є:

- заміщення державного зовнішнього боргу внутрішніми запозиченнями;

- розвиток ринку державних цінних паперів;

- використання державних гарантій для прискорення економічного зростання;

- застосування інструментів боргової політики з метою здійснення додаткової стерилізації надлишкової грошової маси і боротьби з інфляцією.

В цілому державні позики Російської Федерації можуть бути класифіковані за такими ознаками:

1) за термінами дії боргові зобов'язання можуть носити короткостроковий характер (до одного року), середньостроковий характер (від одного року до п'яти років) і довгостроковий характер (від 5 до 30 років). Всі боргові зобов'язання Російської Федерації погашаються у строки, що визначаються конкретними умовами позики, але не можуть перевищувати 30 років (Закон РФ від 13 листопада 1992 № 3877-1 «Про державний внутрішній борг Російської Федерації»);

2) по праву емісії вони діляться:

а) на що випускаються центральним урядом;

б) що випускаються урядами національно-державних і адміністративно-територіальних утворень та органами місцевого самоврядування, якщо це буде передбачено законом;

3) за ознакою суб'єктів власників цінних паперів позики можуть підрозділятися на реалізовані:

а) тільки серед населення;

б) тільки серед юридичних осіб;

в) як серед юридичних осіб, так і серед населення;

4) за формою виплати, доходів позики можуть ділитися:

а) на процентно-виграшні, коли власники боргових зобов'язань процентної позики одержують твердий дохід щорічно шляхом оплати купонів або один раз при погашенні позики шляхом зарахування відсотка до нарахованого номіналу цінних паперів без щорічних виплат;

б) виграшні, коли одержувач отримує дохід у формі виграшу в момент погашення облігацій, причому дохід виплачується тільки за тими облігаціями, які потрапили в тиражі виграшів. Крім того, бувають позики безпрограшні, однак вони зараз в Російській Федерації не випускаються;

в) безпроцентні (цільові) позики, які передбачають виплату доходів власникам облігацій або гарантують отримання відповідного товару, попит на який в момент випуску позики не задовольняється;

5) за методами розміщення позики поділяються:

а) на добровільні;

6) розміщуються по підписці;

в) примусові.

В даний час використовуються тільки добровільні позики. Примусові позики застосовуються тільки в тоталітарних державах. Позики за передплатою за своєю природою близькі до позик примусовим, тому також не застосовуються;

6) за формою позики можуть бути облігаційними і Безоблігаційні. Облігаційні позики припускають емісію цінних паперів. Безоблігаційні позики оформляються підписанням угод, договорів, а також шляхом записів у боргових книгах і видачі особливих зобов'язань.

Відповідно до принципів боргової політики в 2005 і 2006 рр. Російська Федерація здійснювала дострокове погашення державних зовнішніх боргових зобов'язань.

У січні 2005 р достроково в повному обсязі був погашений залишок боргових зобов'язань перед Міжнародним валютним фондом. У червні 2006 р Російська Федерація повністю погасила заборгованість по боргу колишнього СРСР перед офіційними кредиторами Паризького клубу кредиторів.

Дострокове погашення зовнішнього боргу також буде сприяти зміцненню міжнародного авторитету Росії як держави зі значним запасом фінансової і боргової стійкості, який має репутацію сумлінного позичальника і прагне конкретними політичними заходами поліпшити інвестиційний клімат в країні.

В області внутрішніх запозичень проведення боргової політики в 2007-2009 рр. буде виходити з цілей розвитку ринку державних цінних паперів. Ключовими завданнями стануть підвищення ліквідності ринкової частки державного внутрішнього боргу і збереження оптимальної дюрації і прибутковості на ринку державних цінних паперів.

До основних методів управління державним боргом відносяться:

1) рефінансування - погашення старої державної заборгованості шляхом випуску нових позик;

2) конверсія - зміна розміру прибутковості позики, наприклад зниження або підвищення процентної ставки доходу, що виплачується державою своїм кредиторам;

3) консолідація - збільшення терміну дії вже випущених позик;

4) уніфікація - об'єднання кількох позик в один;

5) відстрочка погашення позики - проводиться в умовах, коли подальший активний розвиток операцій з випуску нових позик неефективно для держави;

6) анулювання боргу - відмова держави від боргових зобов'язань;

7) реструктуризація боргу - погашення боргових зобов'язань з одночасним здійсненням запозичень (прийняттям на себе інших боргових зобов'язань) в обсягах погашаються боргових зобов'язань з встановленням інших умов обслуговування боргових зобов'язань і термінів їх погашення.